Určiť či je konkrétna daňová optimalizácia legálna alebo môže byť sankcionovaná ako administratívny delikt alebo dokonca ako trestný čin, nie je jednoduché.

Maťo sa vo firme „zamestná“ na full time na živnosť. Prácu vykonáva výlučne v priestoroch tejto firmy, na základe pokynov od konateľa tejto firmy, využíva počítač, tlačiareň, riad,… Zúčastňuje sa firemných team-buildingov, má relatívne pevnú pracovnú dobu a nárok na 25 dní platenej dovolenky. Kým doma a medzi kolegami Maťo konateľa tejto firmy nazýva šéf, na Maťovej faktúre však tento šéf vystupuje ako klient. Je to OK (daňová optimalizácia)? Alebo je to na pokutu (agresívna daňová optimalizácia)? Alebo je to dokonca až trestný čin (skrátenie dane a poistného)?

Na prvý pohľad sa zdajú byť tieto otázky absolútne bezpredmetné. Veď na Slovensku to takto robí toľko firiem a živnostníkov. Dokonca aj ten novinár, ktorý sa ma pýtal na morálnu stránku Panama Papers. Zákonník práce však prikazuje Maťovi vykonávať takúto činnosť v pracovnom pomere. Avšak keďže pracovný pomer znamená veľa daní a ešte viac odvodov, po prepočítaní sa Maťo s konateľom tejto firmy dohodnú, že Maťo bude firme fakturovať cez svoju novozaloženú živnosť. Dohoda medzi Maťom a jeho šéfom (klientom) teda znie – 2 000 EUR brutto mzdy sa vymení za 2 000 EUR na faktúre. Firma ušetrí 700 EUR mesačne a Maťo tak bude môcť mať v čistom o takmer 400 EUR viac. A ak sa zamyslí, môže aj pri tomto nastavení dostať maximálnu materskú. Win-win.

Keď to zjednodušíme, zákon prikazuje Maťovi vstúpiť s firmou výlučne do pracovnoprávneho vzťahu. Modalita tejto právnej normy nám umožňuje podrobiť ju konverzii bez dopadu na jej význam. A teda zákon inými slovami zakazuje Maťovi uzavrieť s firmou obchodnú zmluvu. Aby však mohli Maťo a firma platiť menej na daniach a odvodoch, rozhodli sa zákon nerešpektovať. Trestný zákon v tejto súvislosti hovorí: „Kto v malom rozsahu skráti daň, poistné na sociálne poistenie, verejné zdravotné poistenie alebo príspevok na starobné dôchodkové sporenie, potrestá sa odňatím slobody na jeden rok až päť rokov.“

Zaujímavé je porovnanie s klasickými DPH podvodmi. Pri nich totiž zákon o DPH hovorí, že podnikateľ si nemôže uplatniť odpočet DPH, ak okrem iného/napríklad nedošlo k skutočnému dodaniu tovaru alebo služby. Známi aktéri z veľkých DPH káuz s fiktívnymi dodaniami si však odpočet DPH nárokovali (a teda napríklad zaplatili menej na daniach rovnako ako Maťo), aj keď im to zákon zakazoval (rovnako ako Maťovi zákon zakazuje uzavrieť obchodnú zmluvu). Ak berieme do úvahy iba naplnenie formálnych znakov konkrétnej skutkovej podstaty trestného činu a abstrahujeme od materiálnej stránky (t.j. stupeň závažnosti – princíp ultima ratio), je Maťove konanie a konanie konateľa firmy v poriadku (daňová optimalizácia)? Ak nie je v poriadku, hrozí im za takéto konanie iba pokuta (agresívna daňová optimalizácia) alebo to naozaj napĺňa objektívnu stránku trestného činu (skrátenie dane a poistného)?

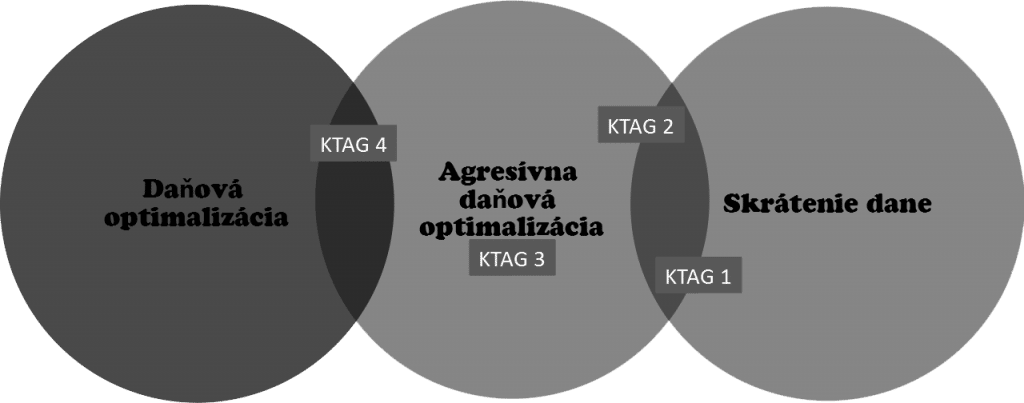

Ak ste sa nad touto otázkou hlbšie zamysleli, asi Vám napadlo, že toto nie je binárny svet. Denis Healey, bývalý minister financií Spojeného kráľovstva, prirovnal rozdiel medzi agresívnou daňovou optimalizáciou (pokuta) a skrátením dane (trestnoprávna sankcia) k hrúbke väzenského múru. Aj keď tento výrok nijako nepomáha pri identifikácií toho, čo je, čo nie je alebo ako veľmi nie je dovolené, dotvára to laikovi obraz o krehkosti pevných základov v tejto téme. Ja si pri vysvetľovaní vždy pomáham týmto obrázkom:

Susediace množiny nemajú iba jeden spojovací bod úmyselne. V praxi sú totiž časté prípady, kedy jednoducho nie je možné spoľahlivo priradiť niektorú podnikateľskú situáciu do konkrétnej množiny. Predovšetkým prípady, kedy nie je jasné či predmetný daňový delikt napĺňa aj znaky trestného činu, predstavujú veľmi nepríjemnú oblasť právnej neistoty. Predsa rozdiel medzi písomnou výzvou od správcu dane a nočným baranidlom z NAKA je zážitkovo celkom významný.

Hmotnoprávne klasifikovať či je konkrétna daňová optimalizácia legálna alebo môže byť sankcionovaná ako administratívny delikt alebo dokonca ako trestný čin, nie je jednoduché. To nie je otázka na účtovníka. Účtovník Maťovu faktúru správne zaúčtuje, lebo spĺňa náležitosti účtovného dokladu. Rovnako to nie je otázka ani na daňového poradcu. Ten má zasa za úlohu správne vypočítať, ktorá forma spolupráce (pracovnoprávny vzťah vs obchodná zmluva) je v exceli pre obe strany výhodnejšia. A nie je to dokonca ani otázka na trestného právnika. „To by išiel každý do väzenia“, bola praktická odpoveď od jedného uznávaného trestného právnika.

Na základe mojich skúseností som presvedčený o tom, že kvalifikovane zatriediť ekonomické situácie do jednotlivých množín dokáže iba právnik, ktorý sa detailne orientuje v daniach, je oboznámený so základmi účtovníctva a v určitej miere ovláda tiež teóriu práva a ústavné právo. V neposlednom rade musí mať aj podnikateľské skúsenosti. Život podnikateľa totiž nie je čiernobiely a bez týchto znalostí právnik nedokáže uchopiť túto problematiku v celej svojej komplexnosti.

O kauze KTAG viem iba z médií. Podlieha daňovému tajomstvu :). Ak však vychádzam z informácií z prostredia Andreja Kisku a mediálnych informácií, tak rozumiem, že:

Zaregistroval som dva typy obrannej argumentácie voči tvrdeniu, že KTAG si neoprávnene chcela skrátiť daň z príjmu a ušetriť na DPH. Kým v roku 2017 sa podľa zverejnených informácií od anonymu pri obrane pravdepodobne kládol dôraz na absenciu úmyslu štatutárov zaúčtovať doklady týkajúce sa kampane týmto spôsobom („Obrana č. 1“), v roku 2019 Andrej Kiska pre zmenu hovoril o úmysle ich zaúčtovať, ale v dobrej viere, že sú uznateľné pre účely DPH ako aj dani z príjmov („Obrana č. 2“). Ak by sa Radoslav Procházka oprel o Obranu č. 2 a podnikal rovnako ako KTAG (Procházka tiež vydával knihy a prednášal), možno by nemusel riešiť „pol na pol“ s Igorom Matovičom.

Právna kvalifikácia či niečo je alebo nie je trestný čin sa odvíja od stupňa závažnosti predmetného protispoločenského konania. Vo všeobecnosti má v právnom štáte platiť, že trestnoprávna rovina nastupuje až v prípadoch (zásada subsidiarity trestného práva), ak dostatočnú ochranu právneho vzťahu (teda to, či KTAG zaplatí štátu zákonom stanovenú daň) nie je možné dosiahnuť inými prostriedkami (napríklad uložením pokuty za spáchanie daňového deliktu). Podľa tejto zásady by trestné právo v žiadnom prípade nemalo nadmieru zasahovať do života spoločnosti a jednotlivcov a nemalo by suplovať iné právne odvetvia (v tomto prípade daňové právo), ktoré sú zákonodarcom primárne určené na ochranu spoločenských záujmov (v tomto prípade spravodlivý výber daní). Z toho vyplýva, že vo všeobecnosti uvažovať v daňových prípadoch v trestnoprávnych súvislostiach je možné iba v najkrajnejších prípadoch.

Keďže prostriedky ochrany spoločenských vzťahov, ktoré využíva trestné právo, predstavujú najintenzívnejší zásah do ľudskej integrity, právna teória prirodzene kladie vysoké požiadavky na kvalitu trestnoprávnych noriem. Ak by sme v trestnom zákone koncipovali takto abstraktnú skutkovú podstatu: „Kto nezaplatí spravodlivú daň, potrestá sa odňatím slobody na jeden rok až päť rokov.“, bolo by to v rozpore hneď s prvým článkom našej ústavy (zásada právnej istoty). Čo je to spravodlivá daň? Kto ju definuje? Skutkové podstaty trestných činov musia byť jasne formulované, nemôžu byť vágne a umožňovať arbitrárny výklad. V opačnom prípade by mohol štát trestať páchateľov protiprávnych činov viac ako v nevyhnutnej miere, svojvoľne a v prípadoch, kedy takáto sankcia nie je pre ochranu celospoločenských záujmov ani potrebná.

V trestnom práve platí tiež zásada akcesority. Jej podstata spočíva v tom, že trestnoprávne uchopenie protiprávneho konania (napríklad daňového deliktu) je naviazané na existenciu menej závažného deliktu, pod ktorý je možné rovnaké protiprávne konanie podradiť (napríklad pokutovať za daňový delikt podľa Daňového poriadku). A teda ak chceme na konanie konateľov KTAG napasovať trestnoprávny rozmer, musí toto konanie najprv napĺňať skutkovú podstatu daňového deliktu v administratívnoprávnej rovine (a teda nie iba trestnej).

Pre účely tohto blogu budem analyzovať iba argumenty použité pri Obrane č. 2. Rovnako pre účely tohto blogu budem vo vzťahu k daniam z príjmov ako aj DPH používať zjednodušený pojem daňovo uznateľné/neuznateľné. V tomto blogu sa ďalej nevenujem problematike nepeňažného príjmu, ktorý by Andrejovi Kiskovi vznikol, ak by KTAG uhrádzalo celú prezidentskú kampaň. Takýto príjem podlieha plnohodnotným zamestnaneckým sociálnym a zdravotným odvodom.

Bez toho, aby sme teraz zachádzali príliš technicky do daňových postulátov, pri dani z príjmov ako aj pri DPH platí, že výdavky nie sú daňovo uznateľné, ak majú charakter výdavkov na osobnú potrebu. Andrej Kiska argumentoval tým, že tieto výdavky boli v dobrej viere vnímané ako náklady na prezentáciu jeho osoby, čo malo mať v budúcnosti vplyv na zdaniteľné príjmy KTAG. Opačná argumentácia, ktorú používa aj finančná správa, však môže považovať výdavky na kampaň za obdobné výdavkom na stomatologický zákrok. Tieto výdavky sú daňovo neuznateľné, a to aj napriek tomu, že úsmev so všetkými zubami môže podnikateľovi v podnikaní reálne pomôcť. Komentáre k zákonu o dani z príjmov hovoria totiž o vecnej spojitosti ako o povinnosti priamej súvislosti výdavkov s dosahovanými príjmami daňovníka. Veľmi podobné princípy platia aj pri DPH.

Daňové právo ďalej pozná niečo ako pomerové rozdelenie. Ak si ako podnikateľ kúpim nejakú službu a použijem ju aj na iný účel ako na podnikanie, daňovo uznateľnú mám len tú časť, ktorá prislúcha podnikateľskej činnosti. Je zrejmé, že výdavky na prezidentskú kampaň samo o sebe nesúvisia s podnikaním. V kontexte činnosti KTAG a osoby Andreja Kisku však súvisia, ale len sekundárne. Azda niet pochýb o tom, že ak by primárnym účelom týchto výdavkov mala byť prezentácia Andreja Kisku ako osoby pre podporu predaja jeho prednášok, kampaň by bola aspoň v minimálnej miere (minimálne v najmenšom logickom atóme miery) prispôsobená tomuto účelu. Keďže bola prispôsobená plnohodnotne účelu prezidentskej kampane, element súkromného účelu využitia prostriedkov KTAG nie je možné objektívne úplne eliminovať. Preto si myslím, že ak je možné tieto výdavky považovať za daňovo uznateľné (lebo tým KTAG robí reklamu hlavnej predajnej tvári a správca dane to nepovažuje za „stomatologické vyšetrenie“), KTAG mala postupovať pomerovo a napríklad nárokovať si odpočet DPH iba na časť z tých nákladov. Ak by si však Andrej Kiska oficiálnu časť platil zo súkromných peňazí, debata by bola iba o tom, či ten pomer (KTAG vs Andrej Kiska) je primeraný. A to už je iba o polemike či to je alebo nie je to daňový náklad, , čo je mimo akéhokoľvek potenciálu naplniť objektívnu stránku trestného činu skrátenia dane a poistného.

Vo svojej praxi sa ako daňový právnik stretávam nielen s dopytmi po lepšom a efektívnejšom nastavení podnikania z hľadiska daní a odvodov alebo technického posudzovania konkrétnych daňových situácií, ale čoraz častejšie evidujem potrebu podnikateľov získať väčšie právne pohodlie. To sa dosiahne napríklad tým, že sa klientom snažíme z daňovo-právneho hľadiska zanalyzovať ich aktuálnu ekonomickú kauzu, štruktúru alebo plánovaný krok s cieľom identifikovať, či ich konanie je alebo nie je protizákonné. Osobitne náročné je však vedieť spoľahlivo vytýčiť hranicu, po prekročení ktorej sa konanie podnikateľa nachádza v nebezpečných trestnoprávnych vodách.

V Českej republike existuje rozhodnutie najvyššieho súdu, v ktorom súd uznal vinným z trestného činu skrátenia dane osobu, ktorá si dávala do daňových výdavkov náklady, ktoré reálne slúžili pre potreby politickej strany. Aj keď sa na prvý pohľad môže zdať, že tento prípad je analogický prípadu KTAG, nie je tomu celkom tak.

Vo všeobecnosti platí, že daňová optimalizácia je trestnoprávne postihovaná len výnimočne. Správca dane a neskôr súd by mohol dať za pravdu KTAG, ale rovnako aj nie. Ak by nedal za pravdu KTAG, znamenalo by to, že konatelia KTAG by mohli byť trestne stíhaní? Teória hovorí, že vo vzťahu k daňovým zákonom je trestné len konanie contra legem (v rozpore so zákonom)a nie in fraudem legis (obchádzanie zákona). Je možné konanie konateľov KTAG považovať za konanie technicky v súlade so zákonom, ale s cieľom dosiahnuť stav, ktorý daňový zákon nepredvída a ktorý je nežiadúci? Táto úvaha by dávala zmysel napríklad v situácii, ak by bol zjavný nepomer medzi nákladmi na kampaň a zmenou potenciálu zdaniteľných príjmov v dôsledku takejto kampane.

Ak KTAG zaplatilo Andrejovi Kiskovi celú kampaň a náklady považovalo za daňovo uznateľné, ide zjavne o konanie contra legem. Skrátenie dane je úmyselný trestný čin. Zavinenie konateľa KTAG vo forme úmyslu sa musí týkať všetkých skutočností, ktoré sú znakom skutkovej podstaty trestného činu skrátenia dane. Ak konateľ KTAG nesprávne posúdil, či predmetné náklady je možné daňovo uznať a zároveň je možné povedať, že znenie predmetných ustanovení je vágne alebo nezrozumiteľné, konateľ mohol byť v omyle ohľadom významu predmetných ustanovení. V tomto prípade by išlo o skutkový a nie právny omyl a tu právo vylučuje trestnú zodpovednosť. V takomto omyle by sa konateľ KTAG mohol nachádzať, ak by bolo prisvedčené názoru, že zákon nejasne formuloval povinnosť rozdeliť náklady na podnikateľské a súkromné. Toto však nie je ten prípad, keďže zákon je v tejto otázke dostatočne explicitný. Ak by Andrej Kiska zaplatil oficiálnu časť nákladov na kampaň zo súkromných peňazí, až toto by bol ten prípad, keďže zákon nie je explicitný v tom, aký pomer použiť.

V tejto súvislosti je rovnako dôležité aj to, či existuje rozhodovacia prax súdov, ktorá by trestnoprávne následky konania Maťa a firmy alebo potenciálne KTAG predpokladala. Ak taká nie je a v praxi sa podobné prípady už riešili bez trestnoprávnych následkov, neviem si úplne predstaviť, aby v právnom štáte bol označovaný za ústavne komfortný taký postup súdov, ktorý by skokovo zaviedol úplne novú prax v takto z hľadiska následkov mimoriadne významnej súvislosti.

Vyššie som spomínal, že právny štát kladie vysoký dôraz na kvalitu trestnoprávnej normy (potreba jasnosti a zrozumiteľnosti). Ak skutková podstata trestného činu skrátenia dane a poistného hovorí v hypotéze iba o (akomsi) skrátení , je otázne či to zahŕňa aj paušálne považovanie všetkých nákladov ako daňovo uznateľných. Ústavne komfortný je taký právny stav, kde hranica medzi tým, čo je trestné a čo nie je trestné, je stanovená zákonodarcom a je stanovená zrozumiteľným spôsobom. Úlohou súdov je potom iba určiť, či tá hranica bola prekročená a nie určovať, kde tá hranica leží. Okrem toho, interpretácia pojmu skrátenie musí byť reštriktívna.

Ak by som teda v zmysle vyššie uvedeného mal určovať, kde sa nachádza prípad KTAG, tak by som rozlišoval tieto štyri situácie:

Pevne verím, že celá kauza bude vyhodnotená s dôrazom na uveriteľnú hĺbkovú právnu analýzu bez politického prifarbenia na jednu alebo druhú stranu. Substantívne sa naozaj jedná o nesmierne zaujímavý prípad, ktorý môže na konci dňa priniesť množstvo svetla do nejasných vôd rozhodovacej činnosti štátnych orgánov a zlepšiť tak právnu istotu v daňových kauzách.

Law & Tax

Tomáš Demo

tomas.demo@hg.amcef.com

Accounting

Peter Šopinec

peter.sopinec@hg.amcef.com

Crypto

Peter Varga

peter.varga@hg.amcef.com

Highgate Law & Tax

Nivy Tower, Mlynské Nivy 5,

821 09 Bratislava

Slovenská republika

Highgate Accounting

Nivy Tower, Mlynské Nivy 5,

821 09 Bratislava

Slovenská republika

E-mail

info@hg.amcef.com

Máte záujem o služby Highgate

Group? Ozvite sa nám na

info@hg.amcef.com

Kariéra

Máte záujem o prácu v Highgate

Group? Ozvite sa nám na

info@hg.amcef.com